Axon (AXON) 警察科技化的訂閱服務 – 美股分析

Summary

- Axon是提供美國警方電擊槍、隨身錄影、行車紀錄,與警務管理軟體訂閱服務的獨佔企業

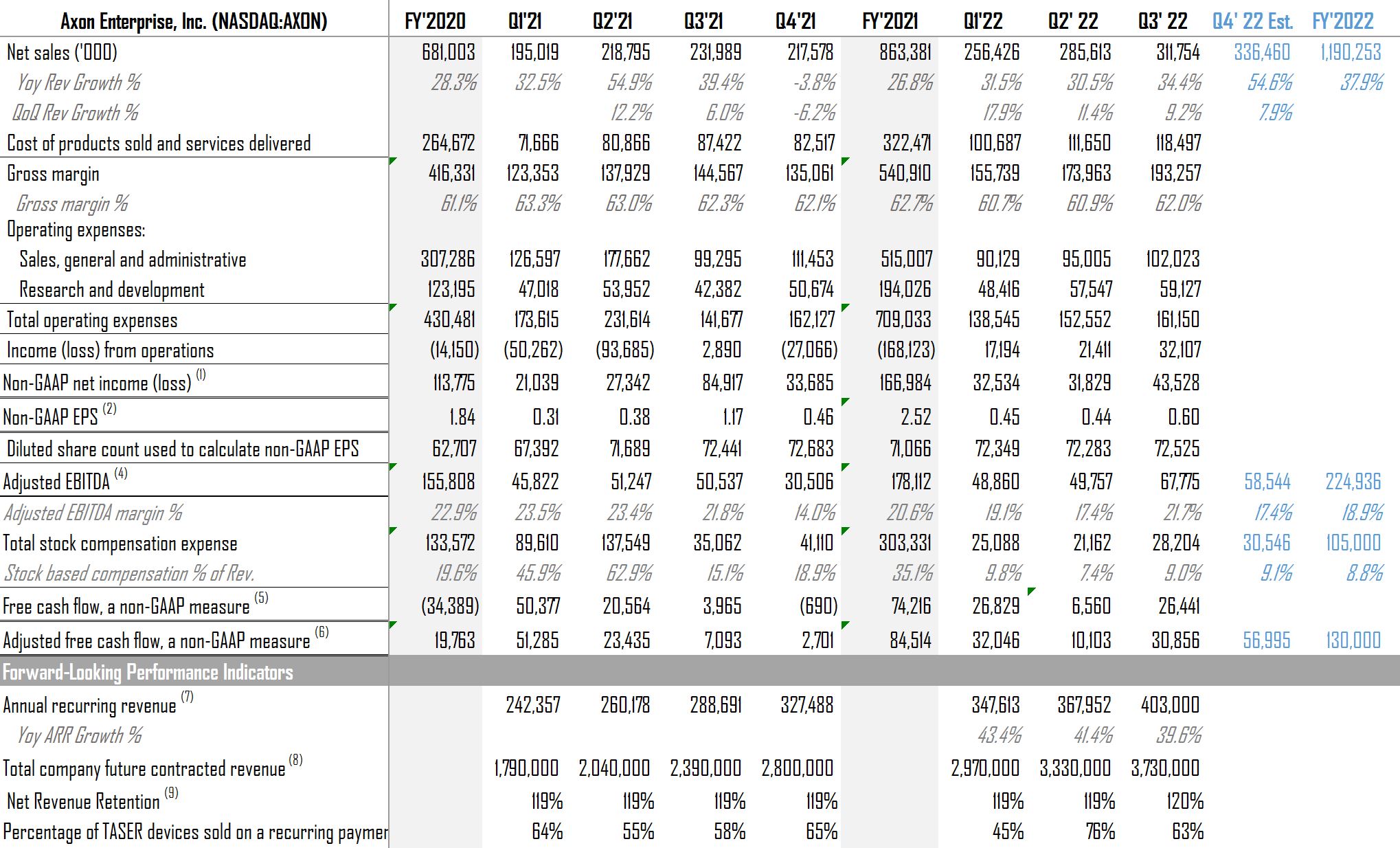

- 2022 Q3 營收年增率34%,Adj. EBITDA Margin 21.7%,其中雲端軟體的業績成長51%

- 公司業務不受景氣影響,訂閱服務佔業績80%,加上政策利多,未來業績持續看好

公司介紹

Axon創立於1993,主要的業務為三大類:1)電擊槍TASER、2)警務管理軟體(Axon Cloud), 3)拍攝鏡頭(Sensors)。目前是一家獨大的美國警方硬體軟體供應商。2022 Q3 公司營收$312m, 其中TASER電擊槍系列營收$145m, 佔46%,營收年增長率19.3%,毛利率63%。Axon Cloud軟體營收$96m, 佔31%,營收年增長率51.3%,毛利率74.1%。拍攝鏡頭營收$71m, 佔23%,營收年增長率50.6%,毛利率43.3%。該公司的主要客戶分為美國地方政府、美國聯邦政府、外國政府、民間企業。

| 營收 | 營收比例 | YOY年增長 | 毛利率 | |

| 全公司 | $312m | 100% | 34% | 62% |

| 電擊槍TASER | $145m | 46% | 19.3% | 63.1% |

| 警務管理軟體(AXON Cloud) | $96m | 31% | 51.3% | 74.1% |

| 拍攝鏡頭(Sensors) | $71m | 23% | 50.6% | 43.3% |

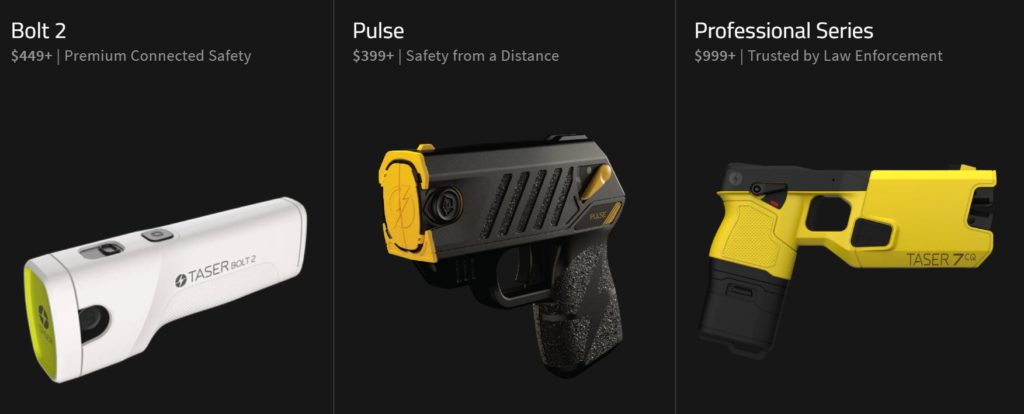

TASER電擊槍有一般消費者使用的系列,美國49州都是可合法持有的。客戶持續更新至最新的TASER 7系列幫助了業務的成長。TASER最主要的客戶是地方政府與警察單位,近年來因為警察執法過當的新聞導致”非致命性”執法工具的需求增加。而聯邦政府的訂單也開始增加,2022前三季就下了$200m以上的訂單。新客戶包含監獄、US Secret Service等單位。而電擊槍卡匣(Cartridges)為消耗品,Q3 總共賣出了148萬個卡匣。

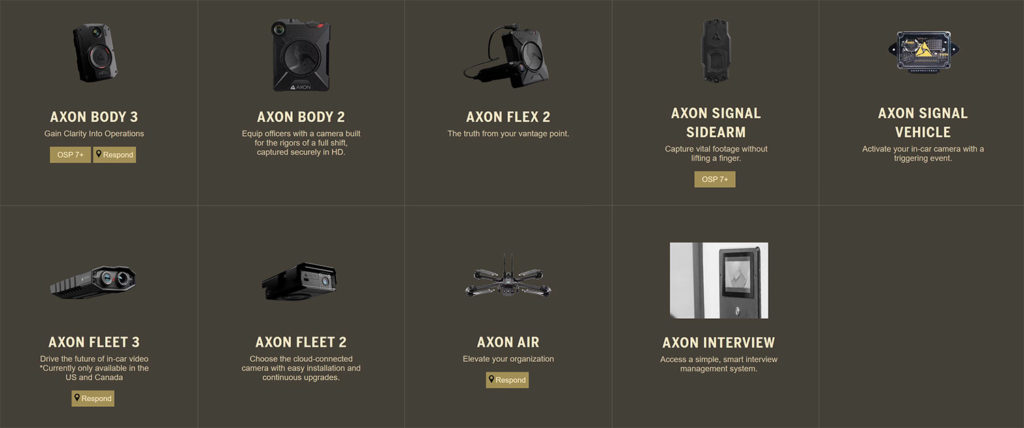

AXON開發的軟體產品主要使用於警察單位的數位化轉型,讓現代警察的執勤、報告、證據保存、人員調度、民眾互動等都可以提升效率。並把節省的paper work時間用來執行更重要的工作。把使用無線電溝通,升級為即時人力定位與派遣。軟體的營收毛利高,且年增長率也高,是目前AXON最重要的成長引擎。軟體的功能包含:

- Axon Evidence – 數位證據的雲端管理、儲存、分享

- Axon Records – 整合的警察案件報告書寫與管理系統

- Axon Capture – 用手機紀錄數位證據

- Axon Citizen – 邀請民眾提供數位證據的上傳、管理、聯絡平台

- Axon Commander – 使用Axon Evidence的所有功能,並且可用於電腦儲存資料

- Axon Performance – 確保團隊執行任務時有依照規定與法規

- Axon Device Manager – 管理電擊槍與隨身拍攝鏡頭

- Axon Respond – 當事件啟動時,即時回報GPS與錄影畫面,提供指派人員立即的分析判斷

- Axon Dispatch – 即時人員、車輛,聯絡與調度中心

- Axon Justice – 提供檢察官與辯護律師的案件調查資訊平台

- My90 – 提供民眾對警察服務的滿意度調查

Axon 拍攝鏡頭系列包含Axon Body隨身紀錄器、Axon Fleet行車紀錄器、Axon Air空拍機、Axon Interview偵訊錄影等等。在2022年5月,白宮推行警務改革,發布了行命令要求改善警察執法給民眾的信任度(Advancing Effective, Accountable Policing and Criminal Justice Practices to Enhance Public Trust and Public Safety.)。其中一個重要條款就是要求警察配戴隨身錄影器。而配戴隨身錄影的需求也延伸到了國家邊界巡邏(Border patrol)、緝毒署(DEA)、退伍軍人事務部(Department of Veterans Affairs)等單位。而這些鏡頭拍攝的內容又搭配Axon Evidance證據雲端管理服務。所以拍攝的場景越多,軟體的需求就越大。所以錄影器Q3營收年增率50.6%,與軟體服務都是高成長。且硬體設備的毛利還有43%,不像Square或Roku為了使用率而虧錢賣硬體。

訂閱制收費

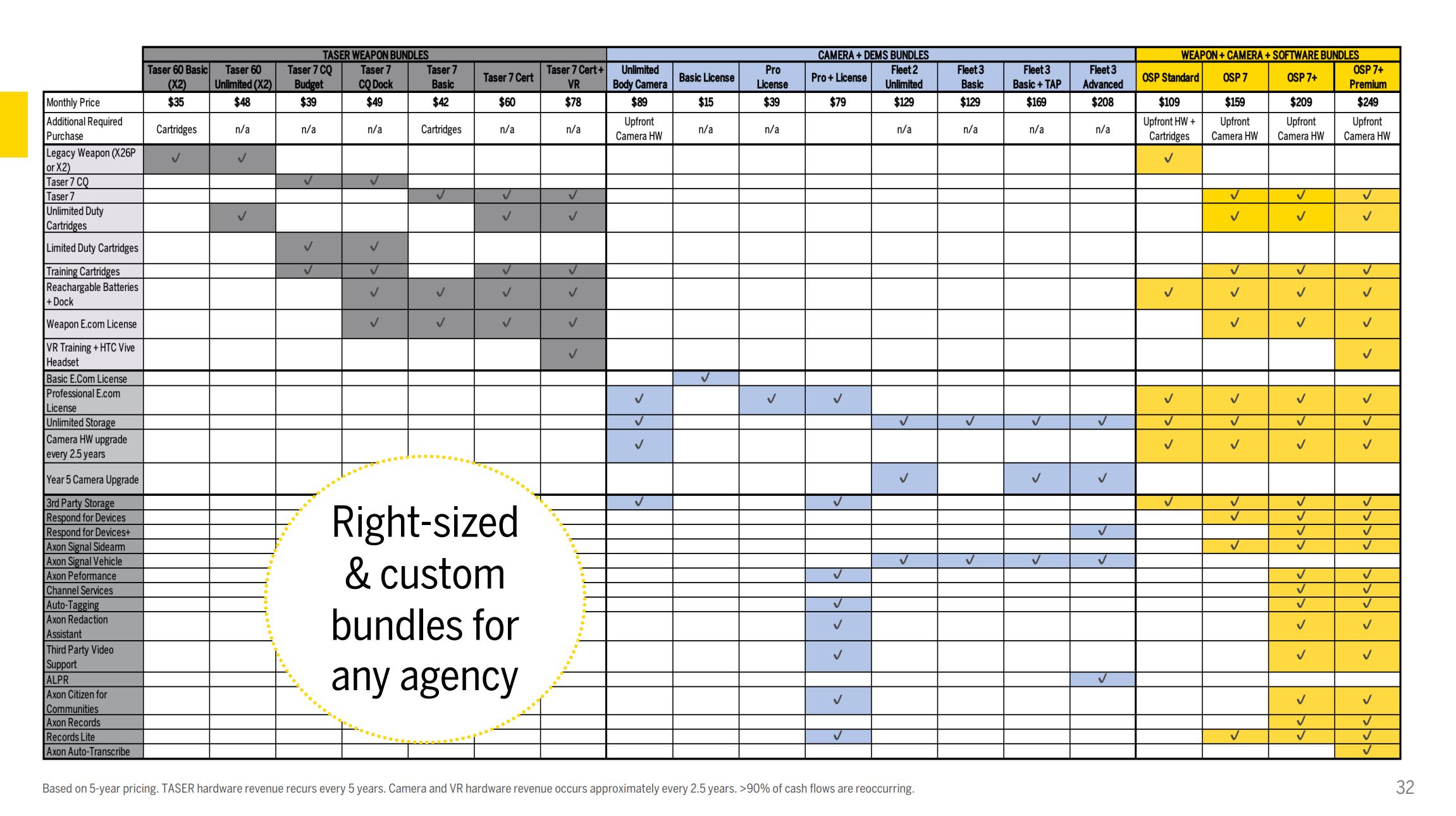

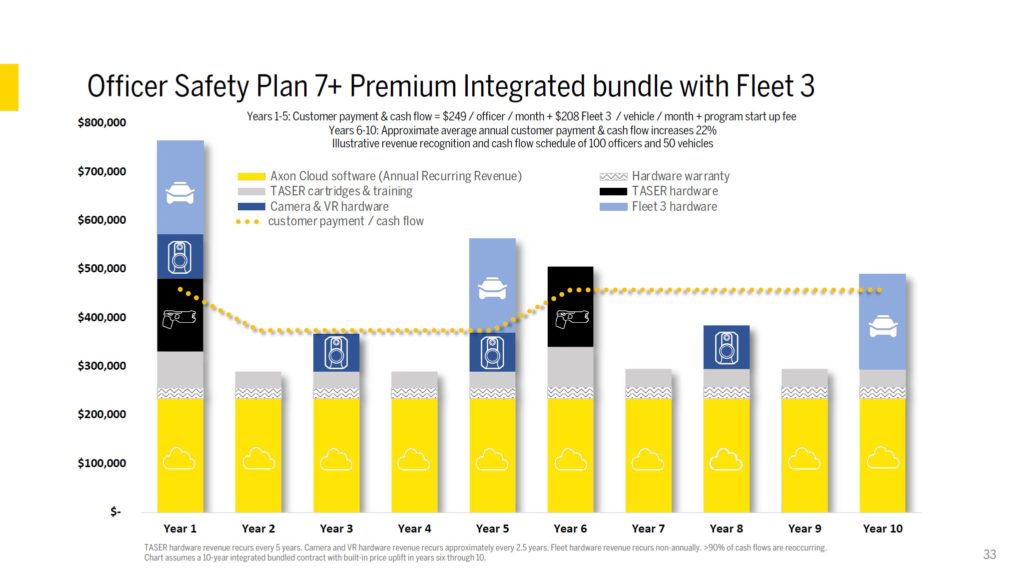

AXON的收費方式正從傳統的硬體銷售,變成黏性超強的訂閱制。各種單位可依照自身需求與數量訂購。2021全年業績中,80%業績來自於訂閱制收費。原本是單次消費的商品TASER系列,2022 Q3有63%的業務採用訂閱制收費(去年同期58%)。而且超過一半以上的訂閱採用最高規OSP 7+ Premium方案 – 月付$249。

舉例說明,以100位警察+50輛汽車的組合,訂閱每位警察高規的Officer Safety Play 7+ Premium 月費$249 (100個) + 訂閱每輛警車配備 Fleet3 Advanced 月費$208 (50輛)。十年的合約中,每年的Recurring Revenue高達$423,600。期中可無限量使用電擊槍卡匣、Fleet3更換3次硬體、隨身錄影更換4次硬體、電擊槍更換2次硬體,並且提供商品保證與每年教育訓練。收費比傳統單品銷售增加22%。

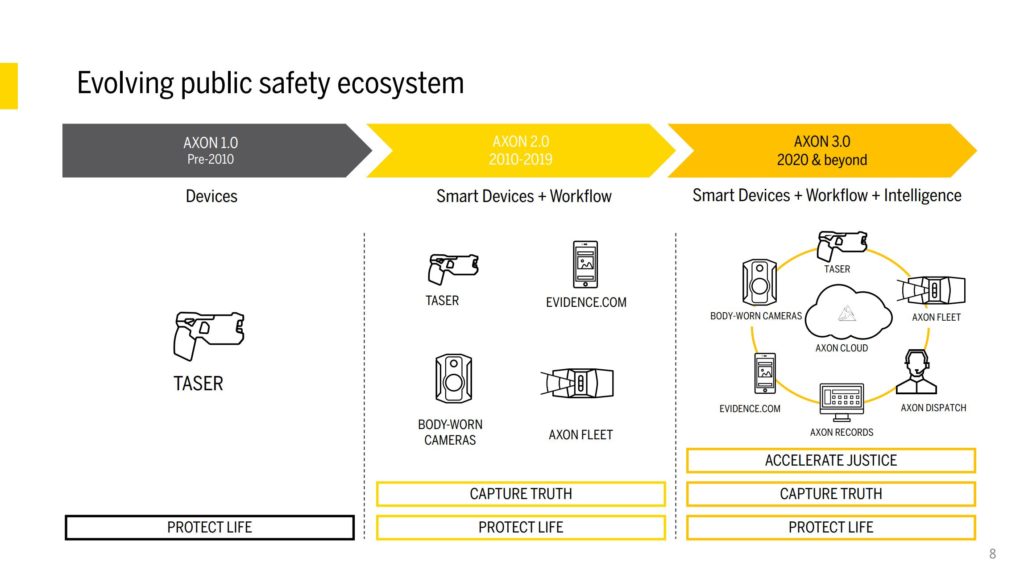

整個警察配備的發展史中,2010前以,電擊槍屬於第一代的公共安全裝配。2010~2019開始發展隨身錄影、行車紀錄器與證據資料網站為第二代配備。如今Axon把所有配備透過Axon Cloud加以整合,並使用AI技術將流程優化整合。形成了第三代的警備趨勢 – Axon 3.0。未來的公共安全配備將具備保護(protect life)、證據蒐集(capture truth)、加速執法(accelerate justice)。Axon的目標是在2030年,讓TASER取代槍械,用AI取代文書,用雲端與物聯網改善通訊。

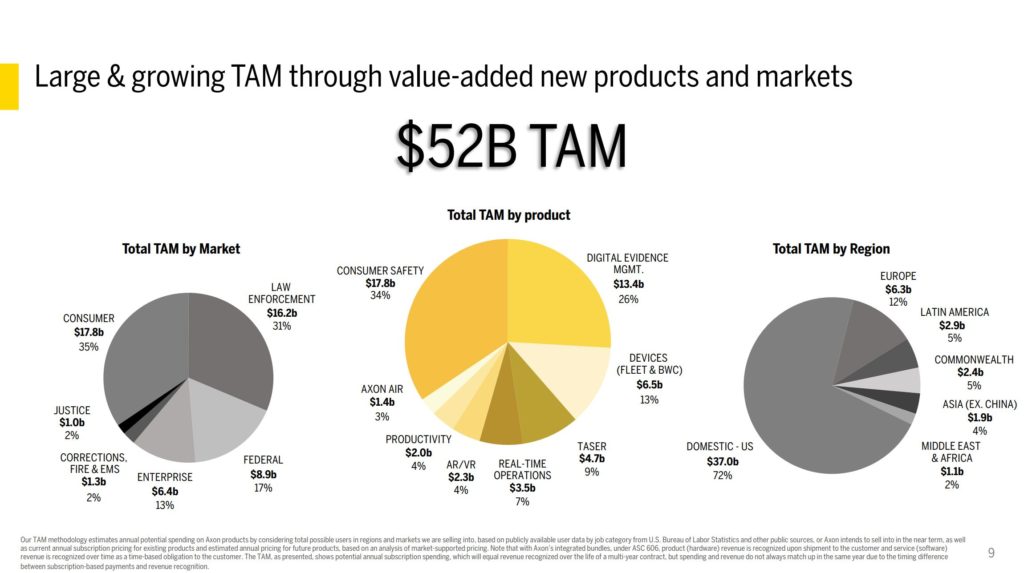

依照Axon的統計,目前公司的產品賽道規模高達$52B,其中一般消費族群$17.8B(這部分缺乏解釋),警察機關$16.2B、聯邦政府機關$8.9B、民間企業$6.4B。以產品來看,消費者安全以外,軟體服務(Digital Evidence Mgmt.)機會最大,有$13.4B市場,硬體(Devices)有$6.5B,TASER有$4.7B市場。以地區來看,除了美國以外,歐洲有$6.3B市場、拉美有$2.9B市場。美國是Axon的perfect market,因為美國屬於高收入、高犯罪國家,但很多高收入國家犯罪率並不高。且警察與犯罪資料屬於高機密資料,需要各國政府認證才能採購,所以AXON海外市場的營收成長率遠低於美國業務,所以未來的海外預估應該要保守一點。

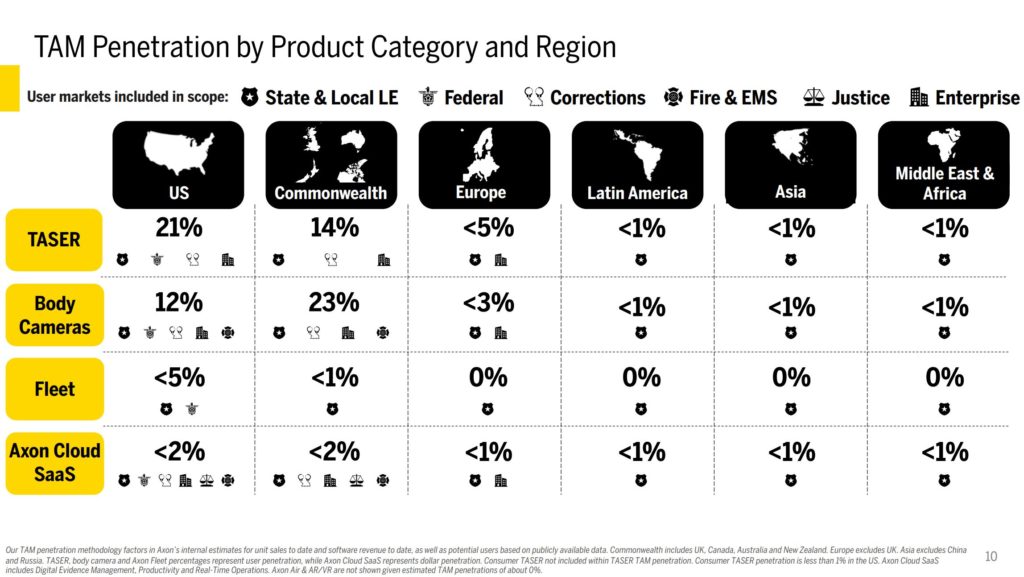

從美國地區的商品滲透率來看,TASER 21%、Body Cameras 12%、行車紀錄器<5%、Axon Cloud SaaS < 2%。市場還有極大的開發潛力。而且Axon一家獨大,一旦部份地方政府使用,為了資料與與訓練的一制性,幾乎不可能更換供應商。

2022 Q3 財報(22/11/8公佈)

- 營收$312m,年增長34%,美國營收年增長37%。Earning Surprise 11.38%

- 毛利率62%,較上季60.9%有所提升, 主要原因來自與Microsoft Azure重新簽約、客戶頂規服務的需求暢旺。

- NON-GAAP 淨利潤$44m,EPS $0.60,Earning Surprise 23.4%

- ADJUSTED EBITDA $68m, margins 21.7%

- 營運現金流$41m,自由現金流$26m,Adjusted FCF $30.9m

- ARR $403m,年增率39.6%

- Net Revenue Retention 120%

2022 Q4 Outlook

- 2022 Q4營收$300m~$310m年成長40%,若計算10% Earning Surprise,營收$336m,年增長54.6%。Q4年增長看起來較高主要原因是去年Q4因為供應鏈問題造成營收下滑。實際QoQ增長約7.9%。

- Q4 2022 Adjusted EBITDA $49~$54m

- 2022 Stock-based compensation費用$105m

- 2022 Adjusted FCF $130m,目前增加庫存投資中

AXON在Q2與Q3的營收與獲利表現都好於市場預期,毛利率有所提升,Stock-based compensation也控制在9%以下。在供應鏈問題得到舒緩後,機構預估的營收獲利數字應該會持續向上調整。以一個2022年營收成長37.9%的公司,Adjusted EBITDA可以有18.9%那麼高,算是相當好的表現。

AXON的收入主要來自政府機關,不受經濟衰退影響。在改成訂閱制後,營收表現更好、更穩定。ARR年增率約40%。NRR 120%也是高水準。護城河深、黏性高,還有政府政策利多,造成市場對AXON的未來走勢相當看好。

市場估值

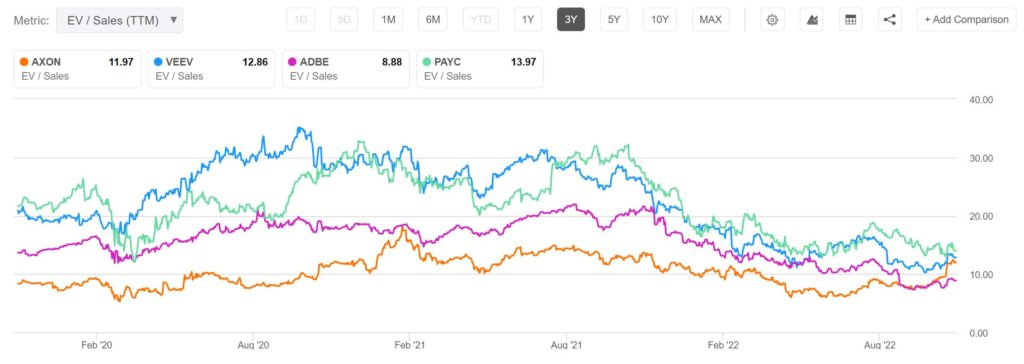

使用EV/Sales與獲利相當好的SaaS公司相比,以2022/11/18價格計算,Axon 11.97x的估值並沒有特別貴。但如果考量最新一季營收年增率。AXON 34%, VEEV 17.26%, ADBE 12.66%, PAYC 30.44%,Axon則勝出,若觀察歷史估值,AXON估值一都是四者最低,且長期都在14x以下,2022Q2投資人逐漸發現Axon的價值。在股價大漲一波後,估值開始追上。在未來基本面仍然不錯的前提下,估值挑戰過去的15x高峰是有機會的(約25%空間)。

技術分析

2022年Axon跟很多高成長股票一樣在年初大幅修正,最多曾經修正61%。目前股價已經來到前高附近,均線呈多頭排列,Volume Profile顯示成本在低位125附近,這都顯示多頭佔據許多優勢。Q3財報後跳空上漲,短線漲幅太大,可以等待拉回(不跌破跳空K線低價$161.7)時,採用拉回買進(Buy the Dip)策略。若有機會等股價回到20wma不破,應該做多。

參考與引用資料來源:

- Axon Q3 Results: Simply Stunning From This Hidden Gem – Stocks and Savings 2022/11/9

- Axon: A Shockingly Good Business With A Twist – Heavy Moat Investments 2022/10/27

- Axon Enterprise: This Resilient Business Continues To Kick Goals – Jordan Martenstyn 2022/8/15